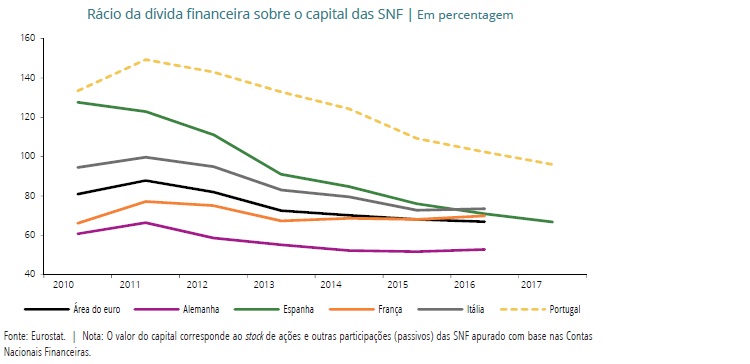

A redução dos rácios de endividamento das empresas e dos particulares e os desenvolvimentos positivos no sistema bancário têm tornado a economia portuguesa mais resiliente à materialização de riscos para a estabilidade financeira.

(Gráfico: Banco de Portugal)

Apesar destes progressos, os rácios de endividamento das empresas e das famílias mantêm-se entre os mais elevados da área do euro, num contexto de baixo crescimento potencial, pelo que um agravamento dos custos de financiamento, ainda que gradual e associado a uma recuperação do rendimento, poderá ter efeitos na capacidade de servir a dívida. No caso dos particulares, tem-se assistido ainda a um forte crescimento do crédito ao consumo e das novas operações de crédito à habitação, evidenciando uma menor restritividade nos critérios de concessão de crédito.

Os bancos portugueses apresentaram melhorias a vários níveis em 2017: na rendibilidade, na eficiência operacional, na qualidade dos ativos e nos rácios de capital. A rendibilidade do sistema bancário residente retomou valores positivos, refletindo em particular um menor valor de provisões e de novas imparidades. A eficiência do sistema bancário, medida pelo rácio cost-to-income, também aumentou, traduzindo um aumento do produto bancário superior ao aumento dos custos operacionais. Por outro lado, a qualidade dos ativos dos bancos portugueses melhorou, refletindo a redução do rácio de empréstimos non-performing (NPL) em 4,6 pontos percentuais relativamente ao máximo registado em junho de 2016. O stock de NPL na carteira do sector bancário nacional diminuiu 13,5 mil milhões de euros no mesmo período, tendo sido acompanhada de um aumento do rácio de cobertura por imparidades. Entre o final de 2016 e o final de 2017, assistiu-se ainda a uma melhoria significativa dos rácios de solvabilidade do sistema bancário nacional, resultante, sobretudo, do aumento dos fundos próprios. A outro nível, assinale-se ainda que foram desenvolvidas várias ações de supervisão, com vista ao reforço dos mecanismos de controlo e de governo interno, bem para a estabilização das equipas de gestão de várias instituições, com base em processos de avaliação particularmente exigentes.

Não obstante a evolução favorável, o sistema bancário continua a apresentar vulnerabilidades: os níveis de rendibilidade, apesar de terem aumentado, permanecem baixos; o stock de NPL ainda é significativo; e a elevada exposição à dívida pública e ao imobiliário tornam o setor particularmente sensível a evoluções desfavoráveis nos preços destes ativos.

É necessário prosseguir a estratégia nacional de redução de ativos não produtivos do sector bancário, assente na revisão do enquadramento legal, judicial e fiscal, nas ações de supervisão promovidas no âmbito do Mecanismo Único de Supervisão, no cumprimento dos Planos de redução de NPL submetidos às autoridades de supervisão, e na gestão integrada dos portefólios de NPL. O actual enquadramento deve também ser encarado pelas instituições como uma oportunidade para continuarem a realizar ajustamentos estruturais, nomeadamente nos custos operacionais, que contribuam para aumentar a sua resiliência e permitam responder melhor aos desafios que se antecipam, designadamente as crescentes exigências regulatórias (nomeadamente, os requisitos mínimos de passivos suscetíveis de absorver perdas em caso de resolução – MREL, no acrónimo inglês) e a concorrência das novas empresas especializadas na prestação de serviços financeiros por via digital (as Fintech).

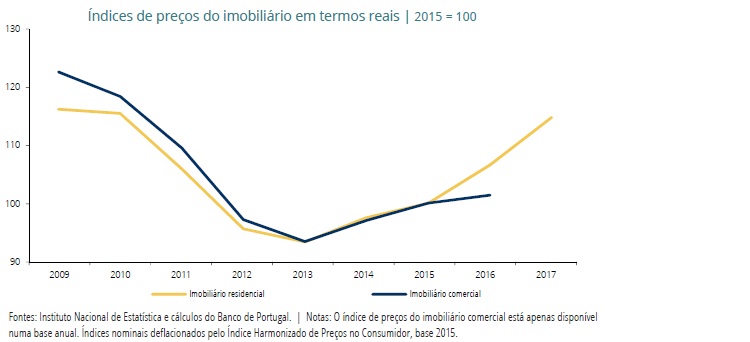

O crescimento dos preços no segmento imobiliário residencial tem sido particularmente forte. Na segunda metade de 2017 começaram a surgir alguns sinais, embora muito limitados, de sobrevalorização dos preços neste segmento. Após uma queda acentuada no período entre 2007 e 2013, os preços do imobiliário comercial apresentam sinais de alguma recuperação, mas de forma mais contida do que no segmento residencial. Em 2017, 80% do investimento no mercado imobiliário comercial português foi efetuado por não residentes, maioritariamente fundos. Muito embora os bancos portugueses não estejam a ser os principais dinamizadores do mercado imobiliário, um eventual decréscimo acentuado de preços neste mercado teria efeitos negativos sobre o sector bancário, condicionando a venda dos imóveis detidos pelas instituições de crédito e dificultando a diminuição dos NPL associados a crédito garantido por imóveis.

(Gráfico: Banco de Portugal)

A redução das vulnerabilidades elencadas, aproveitando um contexto macro-financeiro favorável, é fundamental para garantir a resiliência da economia portuguesa, incluindo o seu sector financeiro, perante um conjunto de riscos que poderão vir a materializar-se, como a possível reavaliação significativa e abrupta dos prémios de risco a nível global associada a riscos geopolíticos e/ou à alteração da apetência pelo risco dos investidores internacionais.

Finalmente, e apesar de na sequência da crise financeira ter existido um ímpeto para tornar a arquitetura institucional da área do euro mais solidária na partilha de riscos e capaz de uma resposta firme a futuras crises, a União Bancária permanece incompleta, o que também coloca riscos para a estabilidade financeira.

Política macroprudencial

Para garantir que as instituições de crédito e as sociedades financeiras não assumem riscos excessivos na concessão de novo crédito e que os mutuários têm acesso a financiamento sustentável, o Banco de Portugal, na qualidade de autoridade macroprudencial nacional, emitiu uma recomendação dirigida aos contratos de crédito celebrados com consumidores (crédito à habitação, crédito com garantia hipotecária ou equivalente e crédito ao consumo) a partir de 1 de julho de 2018, introduzindo limites a alguns dos critérios que as instituições devem observar na aferição de solvabilidade dos mutuários.

Temas em destaque e caixas

Esta edição do Relatório de Estabilidade Financeira inc